共进股份:传统业务基石稳健、汽车电子业务高速成长、2022Q2扣非归母净利润同比翻倍

admin2022-09-23 15:00:03146

投资亮点

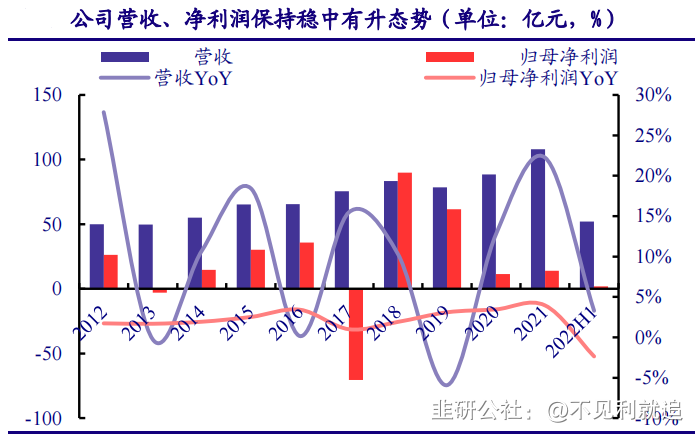

1公司近三年归母净利润的复合增长率超过25%、传统业务基石稳固

2预计3-5年后,公司汽车电子业务收入占比将达30%

3公司2022Q2扣非归母净利润同比翻倍

共进股份最新观点:

中国银河证券分析师赵良毕认为:公司传统业务基石稳健,创新业务快速突破。

中国银河证券分析师赵良毕认为:给予公司22E年归母净利润预测值4.19亿元,对应PE为16.05倍

一、聚焦通信制造核心竞争力不断提升,规模优势显现带来业绩基石稳固

公司近三年归母净利润的复合增长率超过25%。

公司成功进入网通细分行业龙头地位,市占率领先。2021营收破百亿,其中海内外业务营收基本各占一半。

公司传统业务基石稳固,为大力发展创新业务开拓进取打下坚实根基。

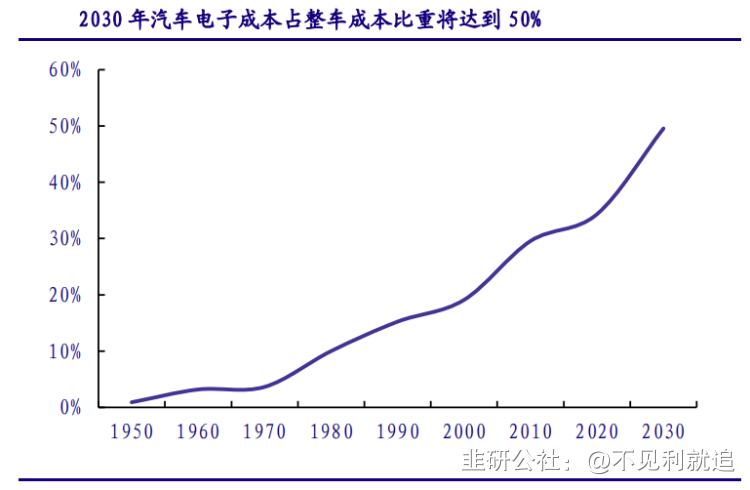

二、受益行业景气度不断提升,公司优势复用汽车电子业务有望超预期

公司在汽车电子相关供应链和制造能力优势可以快速复制。

公司汽车电子业务优势主要表现在一方面公司在供应链方向可以拓展芯片获取优势;另一方面在产能制造方面具备优势。

预计大概3-5年左右,公司汽车电子业务收入占比有望快速提升到较高水平,并有望达30%左右。

公司稳住基本盘的同时,不断拓展汽车电子等新业务、丰富产品线,未来业绩高增可期。

三、公司经营稳健资产状况优秀,业绩拐点显现打开高成长曲线可期

公司2022Q2实现营收27.40亿,同比增长9.98%,实现扣非归母净利润1.39亿,同比增长97.11%。

2022H1公司主营业务产品均价较去年同期增加14.84%,总体费率7.62%,下降0.59%,毛利率12.3%,同比上升0.5%,经营业绩边际改善趋势显现。

研报来源:中国银河证券

免责声明:本产品仅供您参考学习,不构成任何投资建议。投资者应自主作出投资决策,自担风险。市场有风险,投资需谨慎。